Dans le monde moderne, tout le monde se doit. La vie elle-même est basée sur l'interdépendance. Pour simplifier le système de règlement des dettes entre personnes, des outils de paiement sans numéraire ont été créés.

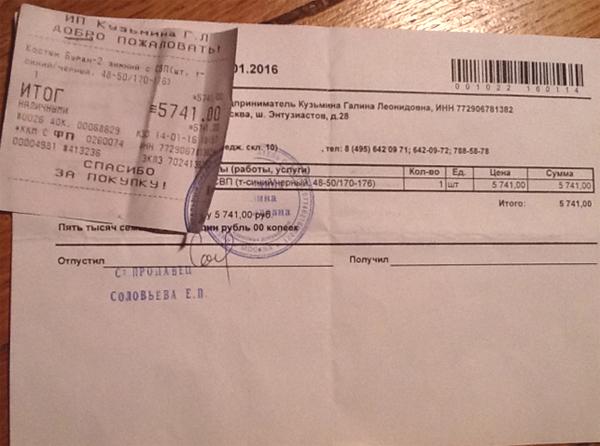

L’un des outils d’information sur la facturation les plus populaires au monde est le chèque. En Russie, ce n'est pas commun. Ici, on les appelle plus souvent un morceau de papier publié dans un magasin après avoir effectué un achat. Le vrai chèque est l'ordre du propriétaire du carnet de chèques pour qu'une banque émette un certain montant de son compte au bénéficiaire. C'est très pratique, car il ne nécessite pas de conditions spéciales pour le paiement des fonds.

Le frère du chèque est une lettre de change. Leur fonction est très similaire, mais celle-ci a néanmoins un caractère différent. Une lettre de change est une sorte de billet à ordre, qui est en même temps un titre qui peut être donné, vendu ou échangé. Le débiteur est tenu de rembourser la dette avec intérêt dans le délai imparti à tout porteur.

Qu'est-ce qui est commun?

- Valeur . La facture et le chèque répondent parfaitement à la définition suivante: «il s’agit d’un titre qui contient l’obligation pour un certain sujet de verser une somme d’argent spécifique à son porteur».

- Formulaire . Les deux sont présentés sous forme de documents financiers écrits, strictement réglementés. Le non-respect des exigences de la loi les rend automatiquement invalides.

- Caractères . Si l’émetteur du chèque, la banque du débiteur et le bénéficiaire participent au processus de circulation du chèque, la lettre de change est le tireur (le créancier), respectivementtiré (payeur) et expéditeur (acheteur final). Les noms sont différents, mais les rôles joués sont similaires.

- Garantie de paiements sur titres . C'est l'aval. Il est utilisé sous la forme d'une inscription sur la garantie d'un tiers lors de l'émission d'un chèque et d'une lettre, augmentant leur valeur marchande. En même temps, l’aval n’est pas leur attribut obligatoire. Il ne peut également garantir le paiement que partiellement.

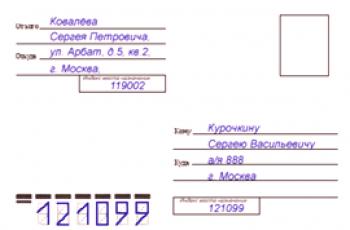

- Modalités de transfert des droits sur celles-ci . Lorsqu'un nouveau titulaire d'un chèque ou d'une facture naît, une inscription (endossement) est écrite au verso du papier, indiquant le fait du transfert du droit sur celui-ci à un autre agent économique. La cession est un peu différente de celle-ci - un accord bilatéral, par lequel la cession des créances du créancier au débiteur à une autre personne est faite.

- Protestation en cas de non-paiement . Si la banque refuse de payer le chèque, le détenteur du chèque se tourne vers le notaire. Il présente un chèque à la banque. En cas de remboursement, le chèque est retourné à la personne qui paie sans aucune marque. Si le paiement ne se produit pas, le notaire le confirme en écrivant dessus. Avec une facture - le même. Au lieu de l’inscription sur papier se trouve une déclaration de non-paiement.

Quelles sont les différences?

- Essence . Un chèque est l'équivalent de l'argent qui paie des biens ou des services. La facture est un billet à ordre spécial.

- Âge . Le projet de loi est le plus ancien instrument des transactions financières. Ses analogues sont originaires de la Grèce antique. L'origine de cette sécurité s'est produite en Italie au XIIIe siècle. Chèque- beaucoup plus jeune. La date de son apparition est considérée comme le 16 février 1660. Ce jour-là, un certain M. Vanacker a signé le premier chèque au monde. Toutefois, les chèques ne se sont généralisés dans les relations entre matières premières et monnaie qu’à la fin du XIXe siècle.

- Taux de retrait en espèces . Le chèque est payé immédiatement. Seule sa présence physique suffit. Le projet de loi peut également être un présentateur, mais le plus souvent, il est urgent. Il y a 4 options pour spécifier les termes: à une date spécifique, après un certain temps écoulé depuis le moment de l’établissement, sur présentation, après un certain temps depuis la présentation.

- Type de débiteurs . Le chèque est basé sur l'engagement de la banque. La facture est émise au nom de la personne ou à l’organisation qui a emprunté une certaine somme au tireur.

- La facture est nécessairement acceptée par le payeur et le chèque ne l’exige pas. Acceptation - une sorte d’enregistrement du consentement avec les termes de la transaction. Il sert de garantie de paiement de la facture dans le délai imparti. En ce qui concerne le chèque, l’article N4 de la loi sur le chèque unifié stipule explicitement qu’il est impossible de l’accepter. Cela n’est pas nécessaire, car toutes les obligations et tous les droits des parties sont déjà signés dans le contrat entre la banque et son client.

- Temps en circulation . Le chèque a une vie relativement courte, immédiatement en espèces à la banque. Dans de rares cas, il peut changer le propriétaire par endossement. Les factures circulent depuis longtemps, changent constamment de mains.

- Conditions de responsabilité . Si la banque est considérée comme obligée de retirerchèque 6 ans après sa sortie (dans la plupart des pays), il est difficile de sortir du tiroir si la garantie de paiement est arrivée avec un retard.

- La présence de croisement . Cette marque conditionnelle sous la forme de deux lignes parallèles signifie que la banque peut virer des fonds sur le compte du bénéficiaire, mais ne lui verse pas d’espèces. Seul un chèque peut être coché, le projet de loi n’a pas cette particularité.

- Responsabilité dans le cas d'une fausse signature . La banque a le droit de refuser le paiement si elle peut prouver qu'elle a été falsifiée. L'accepteur devra payer la facture dans tous les cas.

La comparaison de ces deux types de titres nous permet de conclure qu'un chèque est plus pratique et parfait. Il est plus facile de réglementer. Dans le même temps, l’utilisation de la lettre de change présente de nombreux «points blancs». Récemment, les billets à ordre ont été activement chassés du monde de la finance en raison des risques qui y sont associés. Vont-ils disparaître complètement ou être mis à niveau? Le temps nous le dira.